2. Структура и содержание системы управления финансами.

Понятие системы управления финансами и ее элементы. Субъекты и объекты управления финансами. Методы управления. Особенности управления финансами на централизованном и децентрализованном уровнях. Органы управления финансами.

Сущность и виды финансовой политики. Особенности финансовой политики России на современном этапе. Финансовый механизм и его структура.

Система управления финансами - это комплекс мер, инструментов, финансовых институтов, обеспечивающих стабильное и эффективное функционирование финансовой системы в целом и ее отдельных звеньев, способствующих развитию социально-экономических процессов в обществе.

Элементы системы управления финансами:

2) стратегическое и оперативное управление;

3) финансовым контроль

Субъектами централизованных и децентрализованных финансов выступают специальные службы, объединение которых получило название финансовый аппарат, а для сферы личных финансов – само домохозяйство, либо сам индивид

Объект управления финансами – различные виды финансовых отношений. Специфика финансовых отношений определяется особенностями построения финансовой системы (соотношения между её различными элементами).

Методы управления финансами:

1) прямые методы. Реализуются с помощью административного регулирования

2) косвенные методы – предполагают опосредованное воздействие (налоговые ставки, ставки денежного рынка, ставка рефинансирования, поддержка свободной конкуренции, её развитие, величина специальных выплат)

Какой метод применять зависит от этапа жизненного цикла, наличия кризиса, от типа экономики, сферы финансов (централиз или децентрализ)

Особенности управления финансами на централизованном и децентрализованном уровне:

|

Критерий |

Финансы предприятий |

Финансы домохозяйств |

|

|

Финансовое планирование |

Обязательно |

Может быть желательно, может обязательно |

Желательно, но не обязательно |

|

Характер регулирования |

Императивный |

Диспозитивный и императивный |

Диспозитивный |

|

Иерархичность |

Иерархичность построения (строго по уровням: фед, рег и местный) |

Иерархичность существует не всегда |

Не имеет иерархичный характер |

|

Характер решения |

Коллегиальный |

Как коллегиальный, так и единоличный |

|

|

Характер распределения решений |

Всеобщий (необходимо для исполнения на территории всей страны) |

Индивидуальный характер распространения |

Органы управления.

Финансовый аппарат управления ГМФ представлен органами представительной и законодательной власти

Федеральное Собрание и его палаты: Государственная Дума и Совет Федерации;

Президент РФ;

Правительство РФ;

Министерство финансов;

Федеральное казначейство;

Федеральная налоговая служба

Государственный таможенный комитет;

Центральный банк.

На законодательном уровне органом управления финансами является Федеральное Собрание (Государственная Дума и Совет Федерации.

Финансовое управления в организации осуществляет финансовая служба, представленная совокупностью отделов, функционирование которых направлено на достижение основных задач организации.

Структура финансовой службы предприятия зависит от специфики деятельности предприятия и его организационно-правовой формы.

Типовая служба – бухгалтерия, налоговый отдел, инвестиционный, по работе с акционерами, по работе с поставщиками и др.

Финансовый контроль - особая сфера деятельности органов государственной власти, органов местного самоуправления и финансовых служб организаций по сбору и анализу информации о действительном финансовом состоянии управляемого объекта и эффективности принятых управленческих решений. В ходе финансового контроля осуществляются сопоставление текущих и плановых финансовых показателей, проверка адресного и целевого использования финансовых ресурсов, оценивается правомерность действий финансовых работников и руководителей организаций, министерств и ведомств, непосредственно участвующих в распределении финансовых средств на соответствующем уровне управления.

Финансовый контроль – это форма реализации на практике контрольной функции финансов . При этом не следует отождествлять контрольную функцию финансов и финансовый контроль, поскольку осуществление финансового контроля - это функции соответствующих органов (институтов), а не абстрактного понятия.

Основными принципами финансового контроля являются следующие:

Законность - наличие правовой базы, обеспечивающей проведение контроля;

Независимость - Независимость органов финансового контроля (организационная, функциональная, финансовая) гарантируется действующим законодательством

Объективность - отсутствие предвзятости и невмешательство в оперативную деятельность субъекта хозяйствования (контроля)

Гласность - общедоступность результатов финансового контроля при соблюдении установленных норм и

правил, касающихся государственной и коммерческой тайны.

Ответственность - добросовестное отношение сотрудников органов финансового контроля к своим

должностным обязанностям

Разграничение функций и полномочий - в отсутствии дублирования в деятельности органов финансового контроля

Системность - единство правовой базы, установление периодичности в проведении тех или иных финансовых контрольных мероприятий.

В качестве объекта финансового контроля выступают: процессы образования, распределения и использования финансовых ресурсов субъектами хозяйствования и органами государственной власти и местного самоуправления, характеризующиеся системой различных стоимостных показателей (например, выручка от реализации, себестоимость, налоги и др.).

Наиболее важным элементом в системе финансового контроля является субъект контроля.

В качестве субъекта финансового контроля выступают специально уполномоченные органы (государственные контрольные органы; структурные подразделения, созданные в субъектах хозяйствования и органах государственной власти и местного самоуправления; негосударственные специализированные организации), а также квалифицированные специалисты, осуществляющие свою контрольную деятельность в соответствии с законодательством.

|

Функции, полномочия |

||

|

Счётная палата |

– осуществление внешнего контроля за исполнением федерального бюджета; контроль целевого использования средств федерального бюджета, бюджетов государственных внебюджетных фондов; – определение эффективности и целесообразности расходов государственных средств; – регулярное представление Совету Федерации и Государственной думе информации о ходе исполнения федерального бюджета и результатах проводимых контрольных мероприятий |

ФЗ о счётной палате Гл.3 , ст.13,14 |

|

Министерство финансов Российской Федерации |

– непосредстенно не является органом, осуществляющим государственный финансовый контроль. Оно осуществляет координацию и контроль деятельности находящихся в его ведении федеральных служб: Федеральной налоговой "службы", Федеральной "службы" финансово-бюджетного надзора и Федерального "казначейства" |

ПОЛОЖЕНИЕ О МИНИСТЕРСТВЕ ФИНАНСОВ |

|

Федеральное казначейство |

осуществляет предварительный и текущий контроль за операциями с бюджетными средствами главных распорядителей, распорядителей и получателей бюджетных средств; находится в ведении Минфина |

Положение о федеральном казначействе |

|

Федеральная налоговая служба |

Осуществляет функции по контролю и надзору за соблюдением "законодательства" о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов и иных обязательных платежей, за производством и оборотом табачной продукции, а также функции "агента" валютного контроля в пределах компетенции налоговых органов. |

ПОЛОЖЕНИЕ О ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЕ |

|

Центральный банк |

– Банк России контролирует деятельность кредитных организаций, выдаёт и отзывает у них лицензии на осуществление банковских операций, а также осуществляет регулирование, контроль и надзор за деятельностью некредитных финансовых организаций; – Организует и осуществляет валютное регулирование и валютный контроль – Осуществляет контроль и надзор за соблюдением эмитентами требований законодательства Российской Федерации об акционерных обществах и ценных бумагах – Осуществляет контроль за соблюдением требований законодательства Российской Федерации о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком Осуществляет контроль и надзор за соблюдением эмитентами требований законодательства Российской Федерации об акционерных обществах и ценных бумагах; – Осуществляет регулирование, контроль и надзор в сфере корпоративных отношений в акционерных обществах |

ФЗ о ЦБ Глава X.1., Глава 1 |

– совокупность мероприятий по управлению финансами различных сфер экономики.

Цель финансовой политики заключается в наиболее эффективном удовлетворении экономических потребностей субъектов экономики за счёт имеющихся ограниченных ресурсов.

Задачи финансовой политики:

1. оптимизация структуры доходов и расходов гос бюджета

2. повышение объема финансовых ресурсов

3. сокращение темпа инфляции

4. снижение систематического риска

5. финансовое оздоровление экономики

6. сглаживание экономических циклов

Виды финансовой политики:

1) в зависимости от научной концепции

Классическая финансовая политика (Смит) – расходы бюджета минимальны; гос доходы образуются для поддержки национального правопорядка и рынка конкуренции. Финансовая политика государства является дестабилизирующим фактором

Регулирующая (Кейнс) – активная роль государства в экономике, необходимость финансирования гос предприятий. Гос расходы должна повышать совокупный спрос. Предусматриваются мероприятия по оживлению предпринимательской активности

Концепция стабилизационной финансовой политики – достижение максимально возможного уровня ВВП при максимальной загрузке имеющихся ресурсов

Плановая финансовая политики (Ленин)

2) в зависимости от круга решаемых задач

Финансовая стратегия (долг. характер)

Финансовая тактика (кратк. характер)

Отличие стратегии от долгосрочной политики:

* чёткая количественная формулировка цели

* точное деление мероприятия на этапы и подэтапы

* все мероприятия количественно обоснованы и определены

* объектом стратегии выступают глобальные кропномасштабные проекты.

3) по объектам функционирования:

Бюджетная

Налоговая

Денежно-кредитная

Социальна

Инвестиционно-инновационная

Финансовая политика предприятия

Финансовый механизм - совокупность видов, форм организации финансовых отношений, специфических методов формирования и использования финансовых ресурсов и способов их количественного определения.

Структура финансового механизма:

– финансовое планирование и прогнозирование;

– финансовые показатели, нормативы и лимиты;

– управление финансами;

– финансовые рычаги и стимулы (цена, процент, прибыль, амортизационные отчисления, дивиденды, пени и др.);

– финансовый контроль.

Особенности финансовой политики России на современном этапе:

1. Бюджетная политика

Цель – повышение устойчивости бюджетной системы

1) совершенствование нормативно-правовой базы в области бюджетной системы (привести к единому алгоритму, убрать дублирование полномочий)

2) развитие гос программ (программно-целевой метод – под расходные обязательства создаем гос программы)

3) повышение финансовой автономии в небюджетных фондах

4) повышение эффективности межбюджетных отношений (сейчас меняется методика исчисления межбюджетных трансфертов)

5) повышение эффективности предоставления гос услуг

6) оптимизация расходов на оплату труда (связано с механизмом эффективного контракта; сокращение гос аппарата; отстутствие индексации зарплаты высших гос чиновников)

7) повышение эффективности гос капитальных расходов

8) повышение эффективности управления гос долгом (15-20% от ВВП)

2. Налоговая политика

Поддержка инвестиций

Развитие человеческого капитала

Поддержка предпринимательской активности

1) налоговое стимулирование развития отдельных территорий (дальний восток, сибирь)

2) совершенствование системы акцизов (следует повышать. Должен стать одним из основных)

3) развитие спец режимов н/о (патентная система должна заменить ЕНВД; в рамках патентной системы и УСН для новых предприятий освобождать их от уплаты налогов в течении 3 лет)

4) борьба с уклонением от уплаты налогов

5)пересмотр существующих налоговых льгот (некоторые льготы считаются устаревшими, негибкими)

3. Денежно-кредитная политика 15 вопрос подробнее

Цель – обеспечение ценовой стабильности и, что означает достижение и поддержание устойчивой низкой инфляции.

ДКП проводится в рамках таргетирования инфляции, переход к режиму плавающего валютного курса

Операционная задача ДКП – сближение ставок сегмента овернайт денежного рынка в ключевой ставкой

Бивалютная корзина - Выраженный в национальной валюте операционный ориентир курсовой политики Банка

России, состоящий из доллара США и евро (действует с февраля 2005 года). Рублевая стоимость бивалютной корзины рассчитывается как сумма 55 центов доллара США и 45 евро центов в рублях (действует с 8 февраля 2007 года).

Ключевая ставка – появилась 1 сентября 2013 года, введена в рамках перехода к таргетированию инфляции, встраевамая во все остальные ставки, краткосрочная

Операция РЕПО - сделка, состоящая из двух частей: изначально одна сторона сделки продает ценные бумаги другой стороне, получая за них денежные средства, а затем, по истечении определенного срока, выкупает их обратно по заранее установленной цене. Операции РЕПО Банка России используются для предоставления кредитным организациям ликвидности в рублях в обмен на обеспечение в виде ценных бумаг

Организационная структура финансовой системы - это совокупность финансовых органов и институтов, которая характеризует систему управления финансами. Необходимость распределения и перераспределения ВВП является объективным явлением, а формы и методы финансовых отношений, отражают установленную в мировой практике внутреннюю структуру финансовой системы. Вместе с тем, движение денежных потоков осуществляется не сам по себе, а руководствуется определенными управленческими структурами, юридическими и физическими лицами. Это субъективная сторона построения финансовой системы, которая, имея определенные закономерности, отражает условия конкретной страны.

В основе выделения органов управления финансовой системой лежит ее внутренняя структура. Общее руководство финансовой деятельностью в любой стране осуществляют органы государственной власти и управления.

До организационного состав финансовой системы входят:

а) органы управления:

o Министерство финансов;

o Государственная налоговая администрация;

o Контрольно-ревизионная служба;

o Казначейство;

o Счетная палата;

o Аудиторская палата;

o Комитет по надзору за страховой деятельностью;

o Государственная комиссия из ценных бумаг и фондового рынка;

o Пенсионный фонд;

o Фонд социального страхования;

o Государственный инновационный фонд;

б) финансовые институты:

o Коммерческие банки;

o Страховые компании;

o Небанковские кредитные учреждения (ломбард и т.д.);

o Межбанковская валютная биржа;

o Фондовые биржи;

o Финансовые посредники на рынке ценных бумаг.

Финансовые органы и институты могут быть сгруппированы в четыре блока.

Первый блок составляют органы, которые функционируют в сфере бюджета государства. Это прежде всего Министерство финансов Украины и его обособлені подразделения - государственное казначейство и контрольно-ревизионная служба. К этой же группе относится государственная налоговая администрация, которая в 1996 г. выделилась из состава Министерства финансов.

Второй блок составляют контрольно-регулирующие органы - Счетная палата Верховной Рады Украины, Государственная комиссия по ценных бумаг и фондовому рынку, Комитет по надзору за страховой деятельностью, Аудиторская палата и аудиторские фирмы.

Третий блок составляют финансовые институты, которые работают на финансовом рынке: Национальный банк Украины и коммерческие банки, межбанковская валютная биржа, фондовые биржи и финансовые посредники, страховые компании.

До четвертого блока входят органы управления целевыми фондами: Пенсионный фонд Украины, Фонд социального страхования, Государственный инновационный фонд.

Существует довольно сложная схема взаимосвязи органов управления финансовой системой с ее отдельными сферами и звеньями (табл. 10.1).

Как видно из приведенного распределения полномочий финансовых органов и институтов, основное внимание в системе управления сосредоточена на бюджете государства. Это вполне естественно, поскольку именно в нем концентрируются финансовые потоки и связи.

Отдельные сферы и звенья не имеют соответствующих финансовых органов или институтов управления. Финансы субъектов хозяйствования руководствуются финансовыми службами в составе структур управления предприятий и организаций, хозяйственных обществ и холдинговых компаний, министерств и ведомств.

Основной задачей органов управления финансовой системой является обеспечение слаженности в функционировании отдельных сфер и звеньев финансовых отношений. Это достигается четким разграничением функций и полномочий между финансовыми органами и институтами.

Центральное место в управлении финансами занимает Министерство финансов. Именно на него возложены задачи общего руководства всей финансовой системой страны. Основными его функциями являются:

Таблица 10.1. в

o проработки основ и направлений финансовой политики государства и разработка мероприятий по их реализации;

o организация бюджетного процесса, составление проекта Государственного бюджета и его исполнение после утверждения Верховной Радой Украины;

o осуществление мероприятий по мобилизации средств через систему государственного кредита и управления государственным долгом;

o организационное регулирование финансовой деятельности субъектов хозяйствования через установление правил осуществления финансовых операций, форм финансовых документов, порядка и стандартов ведения бухгалтерского учета и финансовой отчетности;

o организация функционирования рынка ценных бумаг;

o обеспечение финансовых отношений государства с другими странами, международными организациями и финансовыми институтами;

o организация и осуществление финансового контроля в стране. Министерство финансов имеет разветвленную региональную структуру:

министерство финансов Республики Крым; областные и городские (Киева и Севастополя) финансовые управления; районные и городские (городов республиканского и областного подчинения) финансовые отделы.

В состав Министерства финансов входят два обособленных подразделения: контрольно-ревизионная служба и государственное казначейство.

Контрольно-ревизионная служба специализируется на осуществлении финансового контроля.

Во-первых, она является органом ведомственного контроля в системе Министерства финансов, осуществляя ревизии финансовых органов по вопросам составления и исполнения бюджета.

Во-вторых, она является органом государственного контроля за эффективным и целевым использованием бюджетных ассигнований непосредственно у распорядителей бюджетных средств.

в-третьих, контрольно-ревизионная служба проводит ревизии финансово-хозяйственной деятельности предприятий и организаций государственного сектора. Контрольно-ревизионная служба имеет региональную структуру, идентичную системе Министерства финансов. Однако ее региональные органы не должны системы двойного подчинения, поскольку, осуществляя финансовый контроль в регионе, они не могут быть зависимыми от местных органов власти и управления, деятельность которых контролируют.

Государственное казначейство создано с целью обеспечения полного и своевременного выполнения Государственного бюджета. Поскольку объекты финансирования из централизованного бюджета государства расположены на всей территории страны, то осуществлять их обслуживание из единого центра - Министерства финансов, крайне сложно. Казначейство имеет такую же региональную структуру, как и Министерство финансов. Разграничение полномочий между региональными органами в части финансирования расходов осуществляется по признакам значения того или иного объекта финансирования и места его расположения.

Государственная налоговая администрация была создана в составе Министерства финансов, однако, с конца 1996 г. она была преобразована в самостоятельный финансовый орган. Основная ее задача заключается в реализации налоговой политики государства. На налоговую администрацию возложены следующие основные функции:

o разработка проектов налогового законодательства;

o проведение массово-разъяснительной работы среди плательщиков налогов;

o учет плательщиков налогов и поступлений их в бюджет;

o контроль за правильностью исчисления налогов и других обязательных платежей и своевременностью их уплаты;

o наложения штрафных санкций и административных взысканий на нарушителей налогового законодательства;

o международное сотрудничество в сфере налогообложения.

Счетная палата Верховной Рады Украины создана с целью осуществления вневедомственного контроля за составлением и исполнением Государственного бюджета, выработки и анализа бюджетной политики государства, контроля в сфере государственного кредита и денежно-кредитной политики. Она выступает в роли экспертного органа Верховной Рады, давая соответствующие заключения и рекомендации по вопросам финансовой деятельности органов управления, показателей ликвидности и платежеспособности и др.) и размеров обязательных резервов. Важной его функцией в банковской системе является обеспечение проведения межбанковских расчетов и кредитования коммерческих банков, то есть он выступает банком банков. НБУ проводит значительные работы по обслуживанию правительства. Он выполняет агентские услуги по размещению государственных ценных бумаг и обслуживание государственного долга, организовывает кассовое выполнение бюджета, проводит международные расчеты государства. НБУ осуществляет валютное регулирование и устанавливает официальные курсы валют или валютные коридоры.

Коммерческие банки формируют банковскую систему и выполняют следующие основные функции:

o аккумуляция временных свободных средств юридических и физических лиц;

o проведение безналичных расчетов;

o кассовое обслуживание наличного обращения;

o кредитования;

o агентские и иные услуги клиентам банка

В условиях рыночной экономики коммерческие банки выступают сердцевиной финансовой системы, выполняя роль кровеносной сети в экономике. Концентрируя значительную массу финансовых ресурсов и направляя кредитные потоки, они играют управляющую роль в развитии каждой страны. Поэтому экономическая и финансовая мощь страны определяется, прежде всего, потенциалом ее банковской системы.

Межбанковская валютная биржа проводит торги по покупке-продаже иностранных валют. Цены, которые формируются на этой бирже, характеризующих рыночный курс валют, то есть тот, который складывается под влиянием спроса и предложения, как на национальную, так и на иностранные валюты. Влияние НБУ на рыночный курс национальной валюты осуществляется через участие в торгах путем скупки той или иной валюты или валютных интервенций.

Государственная комиссия по ценным бумагам и фондовому рынку организует функционирование рынка ценных бумаг. Она проводит регистрацию выпуска ценных бумаг и регулирует их круговорот. Обеспечивает формирование инфраструктуры рынка, выдает лицензии финансовым посредникам, которые осуществляют операции с ценными бумагами. Комиссия осуществляет контроль за деятельностью субъектов рынка ценных бумаг - эмитентов, инвесторов, финансовых посредников, фондовых бирж - согласно действующего в этой сфере законодательства.

Фондовая биржа проводит операции с ценными бумагами. Основное ее назначение - организация функционирования вторичного рынка. Однако, с одной стороны, через нее может осуществляться и первичное размещение ценных бумаг, а с другой стороны, и вторичный рынок может функционировать вне

Счетная палата может проводить также ревизионную работу в различных звеньях финансовой системы. Однако, в отличие от контрольно-ревизионной службы, которая осуществляет детальный контроль за соблюдением финансового законодательства, Счетная палата осуществляет контроль с позиций макроэкономического финансового регулирования и действенности финансовой политики.

Комитет по надзору за страховой деятельностью организует функционирование страхового рынка. Он проводит лицензирование страховых компаний и выдает им лицензии на осуществление отдельных видов страхования. Комитет осуществляет контроль за деятельностью страховых компаний согласно страхового законодательства, а также разрабатывает методические рекомендации по страхованию.

Страховые компании заключают договора на страхование, принимают страховые платежи и выплачивают страховые возмещения, инвестируют временно свободные средства. Они разрабатывают формы, виды и условия страхования, устанавливают размеры страховых тарифов, начисляют положенные выплаты клиентам.

Аудиторская палата организует независимый финансовый контроль. Она выдает лицензии юридическим и физическим лицам на право осуществления аудиторской деятельности и контролирует соблюдение требований законодательства по аудиторского контроля.

Аудиторские фирмы проводят проверки финансово-хозяйственной деятельности субъектов хозяйствования и дают свои заключения относительно законности и правильности осуществления финансовых операций, соответствия ведения бухгалтерского учета установленным требованиям, достоверности бухгалтерской и финансовой отчетности. Аудиторский контроль имеет целью оказание консультативной помощи, по его результатам принимаются решения о наложении штрафных санкций и административных взысканий. Вместе с тем аудиторские фирмы несут ответственность за правильность аудиторского заключения, поскольку после их проверок налоговая, бухгалтерская и финансовая отчетность проверяется соответствующими органами финансового контроля.

Национальный банк Украины (НБУ) является основным финансовым институтом в сфере денежного рынка. Именно он осуществляет эмиссию денег, которые выступают инструментом финансовых отношений, и регулирует денежное обращения в стране. Важная задача НБУ - организация эффективного функционирования кредитной системы. Он проводит регистрацию коммерческих банков и выдает лицензии на отдельные виды банковских операций (например, валютные операции). НБУ осуществляет надзор за деятельностью коммерческих банков установлением экономических нормативов (минимального размера уставного фон-биржей. В связи с этим различают биржевой и внебиржевой оборот ценных бумаг.

Финансовые посредники на рынке ценных бумаг выполняют роль связующего звена между эмитентами ценных бумаг и инвесторами.

С одной стороны, по поручению эмитентов они проводят выпуск и размещение ценных бумаг на финансовом рынке.

С другой стороны, они проводят операции по покупке ценных бумаг на основании соглашений с инвесторами. Деятельность финансовых посредников основывается на их информированности и глубоких знаниях рынка ценных бумаг.

Пенсионный фонд создан с целью аккумуляции и рационального размещения средств, предназначенных для пенсионного обеспечения. Он выполняет начисления пенсий и проведения выплат. Пенсионный фонд, как орган управления, имеет соответствующие полномочия по контролю за полнотой и своевременностью уплаты взносов предприятий в фонд.

Фонд социального страхования и Государственный инновационный фонд выполняют аналогичные функции в отношении соответствующих целевых фондов.

Управление финансами – это комплекс мероприятий, совокупность стратегий и приемов, направленных на достижение высоких финансовых результатов и повышение эффективности финансовой системы в целом.

Термин имеет несколько ступеней:

Управление финансами государства;

- управление финансами предприятия;

- управление личными финансами.

Управление финансами имеет два основных аспекта:

- инвестиционный . Здесь основной вопрос: «В каком количестве и куда вкладывать свои средства?»;

- финансовый : «Где взять на совершение тех или иных вложений?».

Цели управления финансами

Грамотное финансовое управление – это 90% успеха. Главное здесь – определиться с целями:

1. Увеличение дохода за фиксированный промежуток времени (как правило, за один год). Любое финансовое управление (вне зависимости от структуры) должно ставить целью увеличение прибыли. В свою очередь доход формируется с учетом двух основных аспектов:

Эффективности работы компании (ее хозяйственной деятельности);

- четкой реализации стратегии развития.

Дополнительный доход предприятия способствует повышению уровня прибыли руководителей. Как следствие, появляется заинтересованность в дальнейшем развитии структуры. При этом основная задача – точный с учетом расходов, понесенных в период производства и продажи той или иной продукции (услуги) компании. Данное правило носит название «принцип начисления». При его четком соблюдении можно рассчитывать на повышение уровня рентабельности продукции, а также рост эффективности использования текущих ресурсов компании.

2. Повышение цены акционерного капитала . Еще одна задача – повысить стоимость предприятия, выраженную в ценных бумагах. Те акционерные общества, акции () которых вращаются на бирже, могут оценить свою компанию по простой формуле. (не номинальная стоимость акции , как думают многие, а именно рыночная) умножается на общее число акций. Итоговый результат – это стоимость чистых активов и по совместительству цена самой компании.

Акционерам, в свою очередь, важно не просто получать по ценным бумагам (в виде дивидендов), но и видеть рост эмитента. прекрасно осознает, что чем лучше развивается , тем больше он сможет заработать на продаже акции в дальнейшем.

3. Гарантия платежеспособности (ликвидности).

предприятия – это не единственная задача управления финансами. Важно контролировать и регулировать течение входящих и исходящих средств. Особое внимание уделяется таким аспектам:

Контроль сроков дебиторской задолженности;

- оценка платежеспособности компаний;

- своевременное погашение обязательств;

- контроль возможностей компании осуществлять инвестиционную деятельность;

- контроль вывода средств из оборота (если это требуется для поддержания высокого уровня обеспечения).

Функции управления финансами

К основным функциям управления финансами можно отнести:

- финансовое прогнозирование . У финансовых руководителей есть возможность оценить общее состояние финансовых ресурсов на предприятии, их состояние и перспективы. При этом прогнозирование – это всегда первый этап перед составлением более глобального документа – финансового плана;

- . Основная задача управления – собрать необходимую информацию, оптимизировать ее и на основе полученных данных принять правильное решение. Такая функция позволяет найти выход даже из самой сложной ситуации;

- контроль состояния денежных средств и их учет выступает в качестве обратного звена в общей цепи управления. Основные задачи – предоставление информации о правилах, нормах и перспективах применения финансов, а также четкого соблюдения действующих законов;

- оперативное регулирование капитала помогает быстрее реагировать на сложные ситуации и принимать верные решения. Оперативное регулирование дает шанс менять целевую направленность и перераспределять текущие ресурсы. На уровне государства управление финансами лежит на Министерстве финансов, а на уровне предприятия – на соответствующей финансовой службе;

- планирование финансовых ресурсов подразумевает четкое определение параметров системы, источников поступления капиталы и их размеров, путей расходования средств, уровня дефицита, потенциальной прибыли и расходов.

Органы управления финансами

Для руководителя каждого предприятия одна из первостепенных задач – организовать работу финансового сектора и назначить на свои места хороших специалистов. Как правило, управление и организация финансов компании – это задача специально созданных отделов, у руля которых находятся свои руководители. В зависимости от структуры и сферы деятельности компании задачи и зона ответственности таких руководителей может различаться. Чаще всего обязательства финансовых управляющих формируются следующим образом:

Финансовый директор несет ответственность за планирование бюджета компании и проведение его анализа;

- главный бухгалтер занимается контролем и учетом капитала предприятия;

Генеральный директор берет на себя функции общего финансового управления, а также возлагает организаторские функции.

Несмотря на разделение полномочий, организация финансовой деятельности – это задача всех структур. Соответственно, и ответственность также несут все.

В мировой практике работают немного иные подходы. Считается, что основные финансовые «нити» должны находиться в руках финансового директора, в том числе и бухгалтерская служба. Но в России, как правило, главный бухгалтер непосредственным образом подчинен генеральному директору.

Ниже по иерархии создаются дополнительные отделы, которые способствуют эффективному управлению всей финансовой структурой. В дальнейшем подразделения могут быть подчинены либо бухгалтеру, либо напрямую финансовому руководителю. При этом компания самостоятельно может определять, по какой структуре будет производиться работа, а также каким будет уровень подчинения финансовых служб и отделов.

Чаще всего разделение обязанностей происходит таким образом:

1. Генеральный директор занимается организацией работы финансовой службы, назначает на должность (или снимает с нее) финансовых руководителей, контролирует финансовую деятельность компании, ставит задачи и цели управления финансами. Кроме этого, генеральный директор участвует в организации работы финансовых отделов, отвечает за своевременную подачу налоговой отчетности, а также правильность ее оформления.

2. Финансовый директор

берет на себя задачу финансового прогнозирования и планирования, производит финансовый анализ, определяет размер дивидендов по ценным бумагам, проводит общий анализ предприятия (в сфере финансов), определяет пути получения необходимых ресурсов, производит управление акционерными (заемными) средствами, управляет ликвидностью и принимает конкретные финансовые решения для устранения текущих проблем.

Одновременно с этим финансовый директор управляет инвестициями, запасами, валютными операциями и ценными бумагами, занимается страхованием рисков, организует работу финансовых отделов компании.

3. Главный бухгалтер выполняет следующие задачи – анализирует расходы и

доходы компании, ведет бухгалтерский учет и учет расходов, собирает необходимую информацию и готовит финансовые отчеты, контролирует своевременность перевода налоговых платежей, осуществляет на небольшие промежутки времени.

Отчеты компании, как составляющая часть управления финансами

Любое предприятие ведет финансовую отчетность и готовит следующие отчеты – бухгалтерский баланс, отчет об изменениях капитала, отчет о доходах и расходах, отчет о движении капитала. Кроме этого, финансовая отчетность может дополняться аудиторским заключением (показывает, насколько в отчете соответствует реальной действительности), а также пояснительной запиской о применяемых методах учета.

К основным функциям отчетности можно отнести:

1. Баланс компании дает полную информацию о положении компании и позволяет:

Определить текущее финансовое состояние компании;

- оценить структуру источников капитала;

- дать реальную оценку деловой активности;

- показать рентабельность и эффективность ресурсов;

- оценить текущую имеющихся в распоряжении активов.

2. позволяет оценить, как меняется суммарный объем средств предприятия с учетом имеющихся доходов и расходов, не связанных с работой структуры. Основная задача отчета – шаг за шагом скорректировать остаток средств за . Цель достигается это за счет вычитания выплаченных дивидендов, а также итоговой суммы переоценки вложений и основного капитала. Итоговое действие – прибавление дополнительного выпуска ценных бумаг, а также дохода за выбранный период времени.

Основные задачи такого отчета:

Основные задачи такого отчета:

Оценка изменений акционерного капитала компании;

- проверка корректности выбранных размеров дивидендов,

- проведение оценки деятельности компании в отношении распределения дохода (здесь учитывается, созданию каких фондов уделяется особое внимание, а также каким образом платятся дивиденды);

- оценка изменений объемов средств компании за счет получения эмиссионной прибыли и переоценки фондов.

3. дает информацию, как меняется финансовое положение компании. Задачи такого документа:

Оценить способность компании формировать ;

- дать оценку основным направления деятельности структуры – инвестиционной, операционной и финансовой;

- определить реальные нужды компании и объем недостающих финансов.

Учет при управлении финансами

Для контроля деятельности компании применяется три основных вида учета:

- управленческий

. Представляет собой систему внутреннего учета и обработки информации по деятельности компании. Составляет для руководителей различного звена. На основе данных из отчетов принимаются решения о эффективности работы компании в целом и дальнейших шагах по оптимизации;

- финансовый . Этот вид учета проводится по строгим правилам. Основное назначение – сбор и предоставление данных внешним пользователям компании. Все операции выполняются с учетом требований ПБУ Российской Федерации;

- налоговый . Основное направление деятельности в этом случае – определение налоговой базы компании, а также ее обязательств по выплате налогов. Здесь все расчеты ведутся с учетом Налогового кодекса Российской Федерации.

Оценка управления финансами

Модель финансового управления компании включает в себя несколько основных аспектов – финансовую, эмиссионную, дивидендную и инвестиционную политику, управление ценными бумагами, а также структуру принятия решений.

При оценке эффективности управления должны быть выделены – методика и объекты оценки, а также критерии функционирования и эффективности объектов контроля.

К основным объектам оценки и признакам эффективности можно отнести:

1. Управление оборотными средствами и капиталом . Характеризуется рентабельностью, фондоотдачей, ростом периода службы средств деятельности, снижением затрат на производство, применением качественных методов расчета.

Успешная деятельность предприятия не возможна без разумного управления финансовыми ресурсами. Нетрудно сформулировать цели, для достижения которых необходимо рациональное управление финансовыми ресурсами: выживание фирмы в условиях конкурентной борьбы; избежание банкротства и крупных финансовых неудач; лидерство в борьбе с конкурентами; максимизация рыночной стоимости фирмы; приемлемые темпы роста экономического потенциала фирмы; рост объемов производства и реализации; максимизация прибыли; минимизация расходов; - обеспечение рентабельной деятельности и т.д.

Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть построены различными способами в зависимости от размеров предприятия и вида его деятельности. Для крупной компании наиболее характерно обособление специальной службы, руководимой вице-президентом по финансам (финансовым директором) и, как правило, включающей бухгалтерию и финансовый отдел. На небольших предприятиях роль финансового менеджера обычно выполняет главный бухгалтер.

Главное в работе бухгалтера - способность внимательно разобраться в первичных документах и в соответствии с инструкциями и циркулярами точно отразить их в бухгалтерских регистрах.

Совсем другое требуется от финансового менеджера. Работа этой профессии связана с принятием решений в условиях неопределенности, что вытекает из многовариантности исполнения одной и той же финансовой транзакции. Работа финансиста требует гибкости ума, это должна быть натура творческая, способная рисковать и оценивать степень риска, воспринимать новое в быстро меняющейся внешней среде.

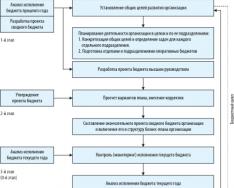

Рис. 2

В условиях рыночной экономики финансовый менеджер становится одной из ключевых фигур на предприятии. Он ответственен за постановку проблем финансового характера, анализ целесообразности использования того или иного способа их решения и иногда за принятие окончательного решения по выбору наиболее приемлемого варианта действий.

Финансовый менеджер осуществляет оперативную финансовую деятельность. В общем случае деятельность финансового менеджера может быть структурирована следующим образом:

1. Общий финансовый анализ и планирование.

2. Обеспечение предприятия финансовыми ресурсами (управление источниками средств).

3. Распределение финансовых ресурсов (инвестиционная политика и управление активами).

Управление финансовыми ресурсами является одной из ключевых подсистем общей системы управления предприятием. В ее рамках решаются следующие вопросы:

Каковы должны быль величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?

Где найти источники финансирования и каков должен быть их оптимальный состав?

Как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятия?

Функционирование любой системы финансового управления осуществляется в рамках действующего правового и нормативного обеспечения. Сюда относятся: законы, указы Президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

Можно выделить группу ключевых проблем в области управления финансами. Большинство из этих проблем являются типовыми для российских предприятий. В первую очередь к этим проблемам относятся:

Дефицит денежных средств, планирование и управление финансовыми потоками;

Разработка финансово-экономической стратегии предприятия;

Формирование комплексного бизнес-плана развития;

Составление комплексного финансового плана, контроль его выполнения;

Эффективное управление оборотным капиталом предприятия;

Решение задач управления финансами в комплексе, т.е. формирование системы управления финансами, в рамках которой решаются задачи анализа и управления ассортиментом, разработки ценовой политики, анализа и планирования эффективных бартерных цепочек и т.д.

Наиболее крупные потери в долгосрочной перспективе предприятия несут из-за отсутствия четкой финансово-экономической стратегии (целей, критериев и путей достижения поставленных целей) и механизма ее реализации, осуществляемую с участием систем бизнес-планирования, финансового планирования и контроля, управленческого учета.

Чтобы избежать этих финансовых потерь и стратегических просчетов предприятию необходима хорошо проработанная стратегия реорганизации и развития, необходимо научиться вырабатывать и принимать стратегические решения, используя при этом проверенные технологии (методики) их подготовки. Для реализации стратегии необходим тщательно проработанный бизнес-план.

Функции управления деятельностью предпряитяи реализуются подразделениями аппарата управления и отдельными работниками, которые при этом вступают в экономические, организационные, социальные, психологические и другие отношения друг с другом. Организационные отношения, складывающиеся между подразделениями и работниками аппарата управления предприятия, определяют его организационную структуру.

обеспечение финансовыми ресурсами хозяйственной деятельности организации и эффективном использовании их для реализации поставленных целей;

организации взаимоотношений с финансово-кредитной системой и другими хозяйствующими субъектами;

сохранение и рациональном использование основного и оборотного

капитала;

Обеспечение своевременности платежей по обязательствам организации в бюджет, банки, поставщикам и работникам.

Финансовое планирование на предприятии осуществляется генеральным директором и бухгалтерией. Поскольку финансовое планирование является завершающей стадией производственного планирования, при составлении финансового плана следует решить такие главные задачи, как:

выявление резервов увеличения доходов предприятия и способов их мобилизации;

эффективное использование финансовых ресурсов, определение наиболее рациональных направлений инвестиций предприятия, обеспечивающих в планируемом периоде наибольшую прибыль;

увязка показателей производственного плана предприятия с финансовыми ресурсами;

обоснование оптимальных финансовых взаимоотношений с бюджетом и банками, а также другими кредиторами.

Финансовая система строится в зависимости от роли, которую выполняют различные субъекты финансовых отношений в воспроизводственном процессе и включает (рис. 6.1):

Финансы предприятий, учреждений и организаций;

Страхование;

Государственные финансы.

Управление финансами охватывает деятельность, связанную с проведением общей финансовой политики государства, финансовым планированием, координацией финансовых ресурсов, использованием финансов в интересах экономической и финансовой политики, разработкой финансового законодательства. Как правило, управление финансовой системой разделено между несколькими органами. В таблице 6.1 приведены примеры структур, осуществляющих управление финансовой системой в некоторых зарубежных странах.

Таблица 6.1

Структуры управления финансовыми системами в зарубежных странах

|

Государство |

Орган управления финансовой системой |

Функции |

|

Велико-британия |

1. Казначейство |

Разработка, составление, государственного бюджета; Проведение налоговой политики; Финансово-экономическое прогнозирование; Контроль за использованием финансовых средств государственными предприятиями; |

|

2. Управление таможенных пошлин |

Ведение вопросами относящимися к сбору таможенных пошлин и акцизов; Соблюдение финансового законодательства в этой области; |

|

|

3. Управление внутренних доходов |

Контроль за взиманием прямых налогов; |

|

|

4. Банк Англии |

Управление внутренним госудаственным долгом |

|

|

1. Министерство финансов (казначейство) |

Контроль за соблюдением финансового законодательства; Чеканка монет и эмиссия денежных знаков; Сбор прямых и косвенных налогов (эта функция расширяется службой внутренних доходов, имеющей сеть территориальных органов); Управление государственным внутренним долгом; Контроль за денежным обращением; Разработка внешней финансовой политики |

|

|

2.Административно-бюджетное управление |

Прогнозирование, управление, контроль и координирование правительственных программ; Финансирование данных программ; Составление федерального бюджета; |

|

|

Оперативный контроль по управлению федеральным бюджетом; Подготовка исходных данных для составления смет федеральных министерств и ведомств. |

||

|

Германия |

1.Федеральное министерство финансов |

Разработка финансовой и налоговой политики; Разработка валютной и кредитной политики; Составление федерального бюджета и среднесрочного финансового плана; Контроль за исполнением бюджета. |

|

2. Федеральные ведомства по финансам |

Налогообложение иностранных капиталовложений |

|

|

3.Федеральное управление государственным долгом |

финансирование бюджетного дефицита; Осуществление операций по выдаче и погашению займов; |

|

|

Италия |

1. Казначейство |

Управление государственными расходами и финансовый контроль |

|

2. Министерство финансов |

Управление государственными доходами |

|

|

3.Министерство бюджета и планирования |

Разработка государственного бюджета и координация финансовых ресурсов |

|

|

4. Министерство внутренних дел |

Управление местными финансами |

В отечественной практике функции управления финансовой системой и контроля возложены на следующие органы:

Министерство финансов РФ;

Федеральное казначейство РФ;

Счетную палату РФ;

Государственную налоговую службу РФ;

Центральный банк.

Министерство финансов является основным органом управления финансовой системой. Положение о Министерстве финансов утверждено постановлением Правительства РФ от 19 августа 1994 г. Основные функции Министерства финансов в области управления финансовой системой представлены следующими:

Организация работы по составлению проекта федерального бюджета и прогноза консолидированного бюджета; разработка проекта нормативов отчислений от федеральных налогов и сборов, размеров дотаций и субвенций региональным бюджетам; руководство в области финансово-бюджетного планирования;

Разработка положений налоговой политики, предложений по совершенствованию налоговой системы; проведение переговоров и заключение межправительственных соглашений об устранении двойного налогообложения;

Осуществление регулирования рынка ценных бумаг; разработка схем выпуска государственных займов и их реализация; разработка программ внешних заимствований, проведение переговоров по привлечению кредитных ресурсов; разработка порядка использования привлеченных кредитов;

Анализ валютно-финансовых проблем, разработка предложений по совершенствованию валютно-финансовых и кредитных отношений с иностранными государствами; заключение международных финансовых договоров и соглашений; разработка направлений использования централизованных валютных ресурсов и средств, поступающих от централизованного экспорта товаров, драгоценных металлов и драгоценных камней из государственных фондов;

Методическое руководство бухгалтерским учетом и отчетностью предприятий и организаций; утверждение планов счетов, типовых форм бухгалтерского учета и отчетности; руководство вопросами бюджетного учета и отчетности;

Обеспечение изготовления Гознаком денежных билетов и металлических монет по заявкам Центрального банка РФ, ценных бумаг, знаков почтовой оплаты, бланков строгой отчетности;

Заключение от имени Правительства РФ соглашений с Центральным банком РФ о предоставлении кредита на покрытие кассового дефицита федерального бюджета и другие цели;

Участие в разработке инвестиционных программ, финансируемых за счет средств федерального бюджета и средств централизованных инвестиционных фондов.

Централизованная система органов федерального казначейства начала формироваться с 1994 года. Положение о федеральном казначействе утверждено постановлением Правительства РФ от 27 августа 1993 года.

По традиционному определению, казначейство - это специальный финансовый орган, в функции которого входит составление проекта федерального бюджета и его исполнение, управление государственным долгом и эмиссия ценных бумаг. Как было показано выше, в ряде стран казначейство выполняет функции министерства финансов. Развитие института казначейства в России имеет своеобразную историю. До начала 60-х г.г. XIX в. каждое государственное ведомство имело свое казначейство, которое ведало внутриведомственным сбором доходов и расходованием средств.

В ходе финансовой реформы 1863 г. в основу кассового устройства России был положен принцип единства кассы, ведомственные кассы были ликвидированы. В министерстве финансов был создан департамент государственного казначейства, а в качестве местных органов - казенные палаты с губернскими и уездными казначействами. После 1917 г. департамент государственного казначейства и его местные структуры вошли в состав Народного банка РСФСР. Позднее функции казначейства стал выполнять Госбанк РСФСР. До 1991 г. Госбанк с его сетью отделений на местах обеспечивал достаточно полный учет доходов и расходов республиканского (федерального) бюджета. Создание сети коммерческих банков, изменение функций центрального банка снизили возможность контроля за исполнением федерального бюджета. Это обусловило необходимость воссоздания аппарата казначейства как органа, ответственного за исполнение федерального бюджета.

Казначейство подчинено Министерству финансов РФ, его органы являются самостоятельными юридическими лицами. Структура органов федерального казначейства представлена на схеме рис.6.2.

Функции казначейства:

Организация бюджетного и финансового исполнения федерального бюджета и федеральных внебюджетных фондов;

Ведение реестра распорядителей средств федерального бюджета и внебюджетных фондов;

Организация распределения доходов между бюджетами разных уровней, организация взаимных расчетов;

Сбор и обработка информации о состоянии федерального и региональных бюджетов;

Осуществление единого стандартизированного учета средств федерального бюджета и внебюджетных фондов на счетах казначейства;

Обеспечение целевого финансирования предприятий и организаций за счет средств федерального бюджета и внебюджетных фондов;

Взаимодействие с Центральным банком обеспечение управления и обслуживания государственного внутреннего и внешнего долга;

Ряд других функций.

Рис. 6.2. Структура органов федерального казначейства

Счетная плата РФ является постоянно действующим органом государственного финансового контроля. Федеральный закон о Счетной палате принят Государственной Думой 18 ноября 1994 г. Счетная палата является юридическим лицом, осуществляющим следующие виды деятельности: контрольно-ревизионную, экспертно-аналитическую, информационную, обеспечивает единую систему контроля за исполнением федерального бюджета и бюджетов федеральных внебюджетных фондов.

В этой связи решаются определенные задачи:

Контроль за своевременным исполнением доходных и расходных статей федерального бюджета и внебюджетных фондов по целевому назначению;

Определение эффективности использования государственных средств и федеральной собственности, финансовая экспертиза проектов федерального бюджета и внебюджетных фондов, нормативных правовых актов федеральных органов власти, предусматривающих финансирование за счет федеральных источников;

Контроль за законностью и своевременностью движения федеральных финансовых ресурсов в уполномоченных банках и иных финансово-кредитных учреждениях;

Контроль за деятельностью Центрального банка и его структурных подразделений в части обслуживания ими федерального бюджета и государственного долга.

Счетная палата подотчетна Федеральному Собранию РФ и регулярно представляет сведения о ходе исполнения федерального бюджета и результатах проводимых контрольных мероприятий. Контрольные полномочия Счетной палаты распространены на все государственные органы и учреждения, федеральные внебюджетные фонды, а также предприятия и организации, связанные с использованием федеральных финансовых ресурсов.

Государственная налоговая служба РФ является органом управления системой налогообложения. В ее состав входят подразделения, осуществляющие методологическое руководство и контроль за налогообложением по видам налогов. Структура подразделений Государственной налоговой службы представлена на рисунке 6.3.

Рис. 6.3. Структура подразделений государственной нвлоговой службы РФ

Основными функциями государственных налоговых инспекций регионального и местного уровня:

Контроль за соблюдением налогового законодательства;

Обеспечение полного и своевременного учета налогоплательщиков;

Обеспечение правильности исчисления налоговых платежей;

Контроль за своевременным представлением плательщиками бухгалтерских отчетов и балансов, налоговых расчетов, отчетов, деклараций и других документов;

Осуществление возврата излишне внесенных сумм налогов и обязательных платежей;

Обеспечение правильности применения финансовых санкций, предусмотренных законодательством за нарушение обязательств перед бюджетом;

Составление, анализ и предоставление вышестоящим государственным налоговым органам установленной отчетности по налогам.

Основные задачи Государственной налоговой службы РФ:

Учет налогоплательщиков;

Учет поступления налогов;

Анализ динамики налоговых поступлений;

Совершенствование функционирования системы налогообложения;

Информирование налогоплательщиков по вопросам налогового законодательства, разъяснение им системы налогообложения.

Отдельные функции управления финансовой системой возложены на Центральный банк:

Общее регулирование денежного обращения;

Обслуживание государственного долга (размещение государственных займов, их погашение, выплаты процентов по госзаймам);

Управление золото-валютными резервами;

Определение форм безналичных расчетов.

| Предыдущая |

Справочники